「老師,投資的『第一性原理』是什麼?」

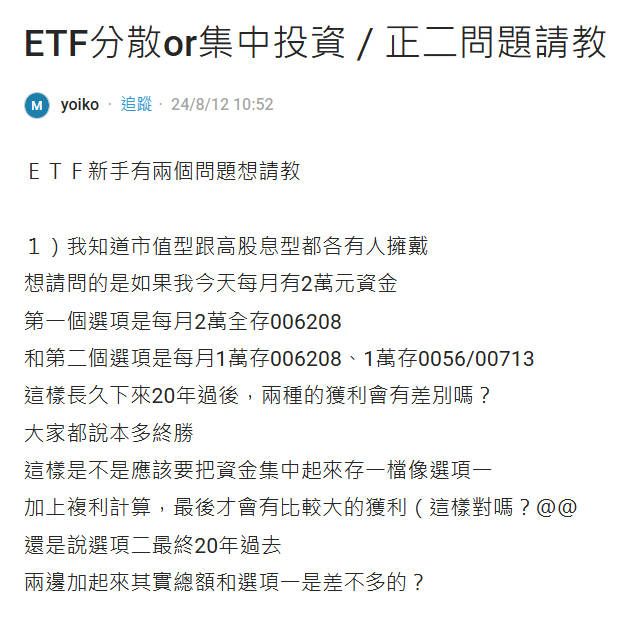

許多投資小白經常「重倉押注某個明牌」或陷入「買了就跌、賣了就漲」的循環,導致投資績效長期不佳。

但如果我們回歸投資最底層的原則——所謂的「第一性原理」(First Principles)——就是「分散風險」(Risk Diversification)。

我是李紹鋒(Steve Li),你的資產配置教練,兆量富足教育協會的創辦人。

我超過 30 年的投資經驗總結,想在投資世界賺錢,最重要的不是「猜對哪支股票會漲」、「哪支股票會跌」──而是承認你根本猜不中。

既然我們無法精準預測明天,那麼最符合邏輯、最安全的做法,就是讓風險互相抵銷,這就是我們的終極答案:分散投資,我全都要。

以下是投資口訣,歡迎記住:

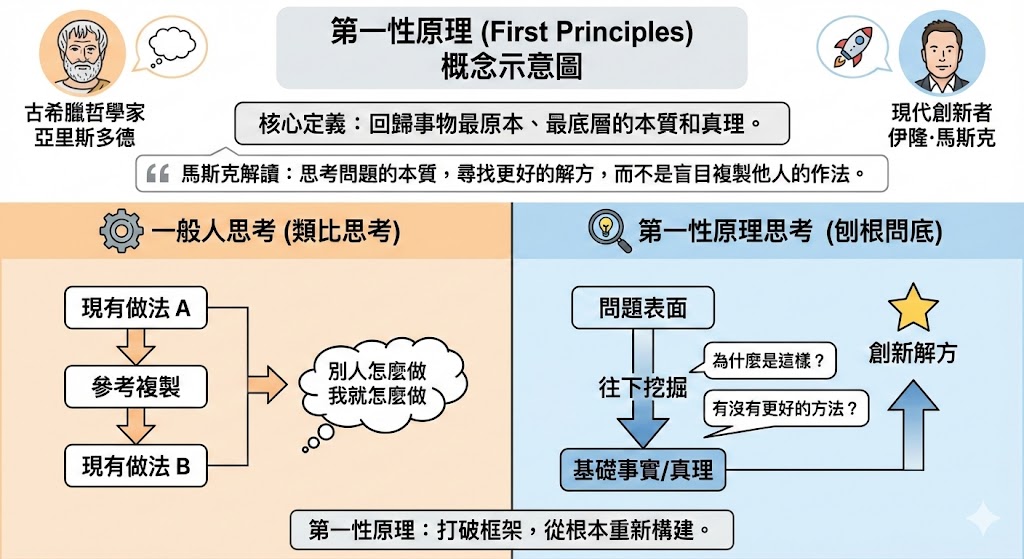

什麼是「第一性原理」?

「第一性原理」(First Principles)的概念,源自於古希臘哲學家亞里斯多德,但在現代被許多頂尖創新者(例如 Elon Musk)推廣。

簡單來說,「第一性原理」就是回歸事物最原本、最底層的本質和真理。

馬斯克解讀「第一性原理」為:思考問題的本質,尋找更好的解方,而不是盲目複製他人的作法。

- 一般人思考: 參考別人怎麼做(類比思考)。

- 第一性原理思考: 刨根問底,思考這件事為什麼是這樣?有沒有更好的方法?

| 思考模式 | 一般思考:參考別人怎麼做(類比) | 第一性原理思考:刨根問底,思考這件事為什麼是這樣? |

| 舉例:房子 | 「有土斯有財,人生一定要有一間房。」 | 房子的作用是什麼?是居住?還是增值? 那有沒有更能累積資產、更聰明的解決方案? |

| 舉例:車子 | 「別人買什麼車,我就買什麼車。」 | 車子的根本用途是什麼?是移動? 那有沒有更便宜、更有效率的移動方式? |

| 舉例:火箭 | 「發射火箭很貴。」 | 馬斯克:「為什麼發射火箭很貴?最貴的材料是什麼?」 |

| 舉例:投資 | 「投資很難。」、「投資很容易失敗。」 | 為什麼投資很難?最常見的投資失敗原因是什麼? |

為什麼「投資的第一性原理」是分散?

巴菲特的投資原則:

第一條規則,不要賠錢;第二條規則,別忘了第一條規則。

投資賺錢的前提是「不賠錢」;想要「不賠錢」,最務實的方法不是「預測未來」,而是「管理風險」。

- 「風險」是什麼?「賠錢」、「賠本」。

- 為什麼投資會「賠錢」、「賠本」?

運用「第一性原理」思維,我們必須追問:為什麼投資很難?為什麼多數人投資績效不好?最常見的投資失敗原因是什麼?

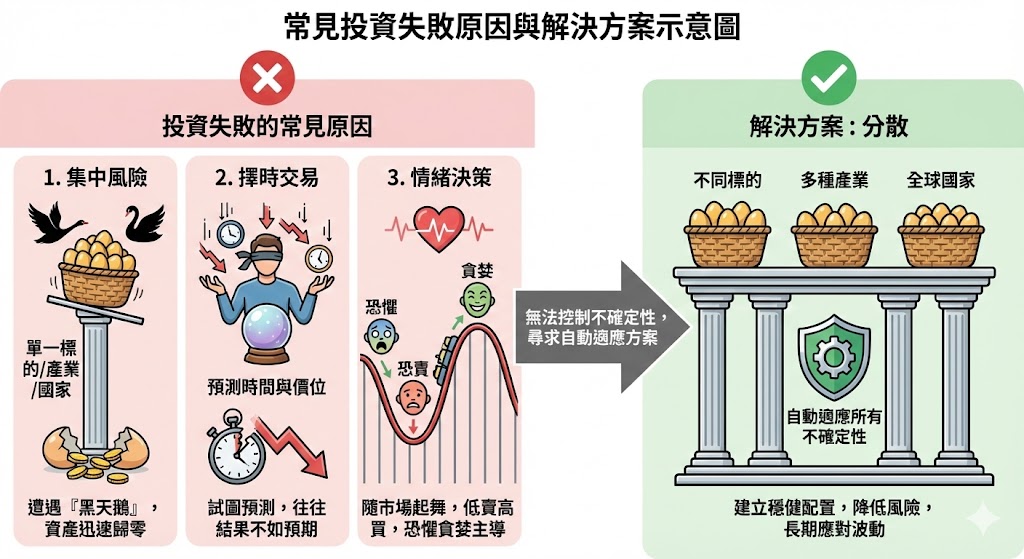

最常見的投資失敗原因,往往來自於以下幾點:

- ❌ 集中風險:重倉單一標的、產業或國家,一旦遭遇「黑天鵝」事件,資產迅速歸零。

- ❌ 擇時交易:試圖預測「時間」與「價位」,爭取利益最大化,往往結果不如預期。

- ❌ 情緒決策:隨市場情緒起舞,在低點賣出,在高點追漲,讓恐懼和貪婪主導投資決策。

既然我們無法控制全球經濟的變動、公司財報的起伏,我們就必須找到一個能自動適應所有不確定性的解決方案──分散。

分散投資是對抗「不確定性」的唯一解

要預測哪些企業會成為贏家、哪些會成為大輸家比你想像的困難得多。那些聲稱他們知道答案的人要不是自欺欺人,就是江湖郎中。

我們無法知道哪家公司會是下一個 Google 或輝達,也無法預知哪家公司會因為高層醜聞、決策失誤或競爭對手而搖搖欲墜。

這些風險都是「不確定的」,既然是不確定的事,就無法「預防」、只能「減傷」。

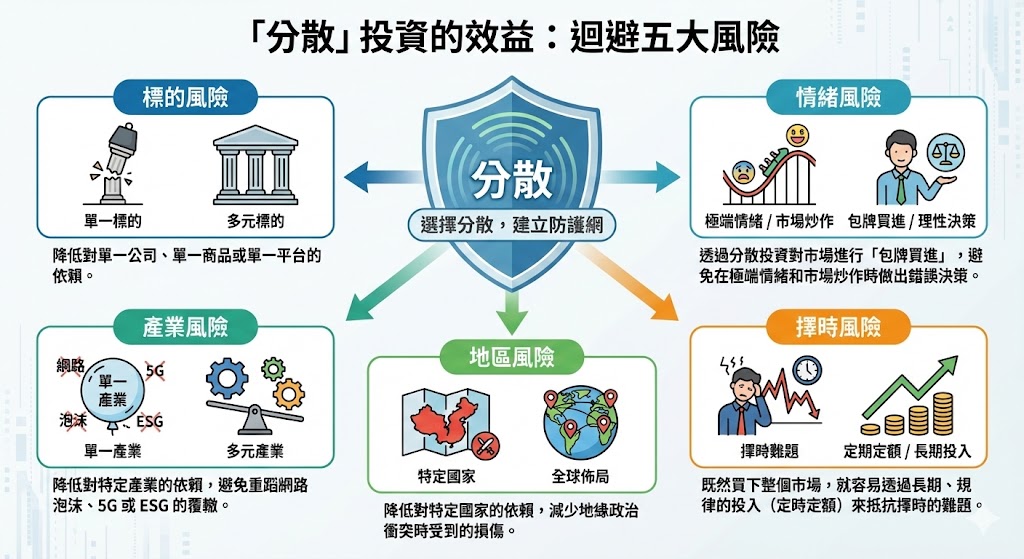

當我們選擇「分散」,就可以迴避以下風險:

- 標的風險:降低對單一公司、單一商品或單一平台的依賴。

- 產業風險:降低對特定產業的依賴,避免重蹈網路泡沫、5G 或 ESG 的覆轍。

- 地區風險:降低對特定國家的依賴,減少地緣政治衝突時受到的損傷。

- 擇時風險:既然買下整個市場,就容易透過長期、規律的投入(定時定額)來抵抗擇時的難題。

- 情緒風險: 透過分散投資對市場進行「包牌買進」,避免在極端情緒和市場炒作時做出錯誤決策。

「分散」是投資界的「免費午餐」

在投資方面的經典書籍中(比如《漫步華爾街》、《夠了:約翰‧伯格談金錢的最佳策略》),分散(Diversification)被公認為是「投資中唯一的免費午餐」。這是因為:

- 它能降低風險,但不犧牲報酬。

- 透過持有相關性低的資產,一個資產的跌幅會被另一個資產的漲幅抵銷或緩和,從而穩定投資人的整體投資組合。

- 分散能買下市場上大多數成熟的公司,享受上市櫃企業菁英的創意紅利。

那些年,投資人陷入的「假分散」誤區

許多投資小白認為,只要買了兩三支股票,就算分散了。這是大錯特錯的迷思!

所謂的「分散投資」,是一種系統化、多維度的風險管理,它必須將投資分散到幾個不同的層次──「標的」、「國家/地區/產業」,才能輕鬆對抗非系統性風險;就遇上全球瘟疫、戰爭、股災等系統性風險,也能起到抗跌的作用。

第一層:標的數量的分散

| ❌ 假分散 | 🎯 真分散 |

| 買了 5 支股票,覺得很分散。 | 買入追蹤 S&P 500 、全球股票或全球股債市場的 ETF。 一次買入數百到數萬檔標的,確保不會錯過任何一匹黑馬。 |

分散的第一性原理:持有的標的數越多,分散能力越強。

- 10 個標的 > 1 個標的

- 100 個標的 > 10 個標的

- 1,000 個標的 > 100 個標的

長期持有大量標的,比持有少數標的更安全、運氣因素更小,且報酬更穩。這就是分散的本意。

第二層:國家/地區/產業的分散

| ❌ 假分散 | 🎯 真分散 |

| 買了 100 支股票,全部是能源股。 | 不只能源股,還有 AI 股、科技股、航運股、非必需品消費等。 |

| 只投資台灣股市(0050 等)。 財產與單一國家的政治和經濟命運完全綁定。 | 購買全球型 ETF。 資產能自動從當前表現最好的市場中獲益(美國、歐洲、日本、新興市場),賺取全球增長的紅利。 |

每個國家/地區/產業都有夕陽的時候,也有黎明(站在風口上)的時候;有的會有景氣循環,有的沒有;有的看起來像未來的趨勢,有的則看起來像拿資金築夢。

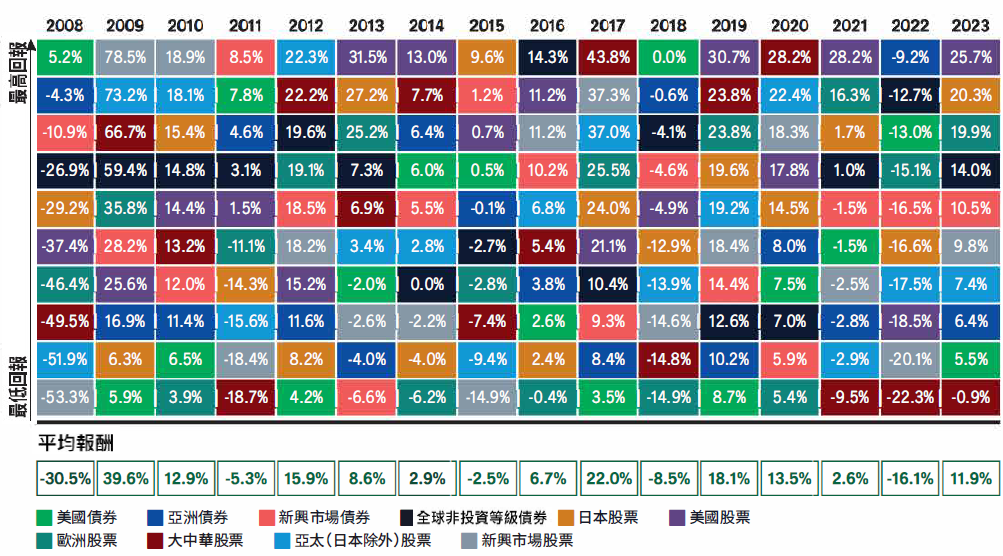

比如上圖,美國債券、美國股市、新興市場債券、日本股票、歐洲股票、大中華股票等,每年各有各的漲幅,風水輪流轉難以預測。

我們無法預測哪個國家/地區/產業正處於上漲階段,哪個即將走下坡,因此通通買進,是比較明智的決策。

況且,台灣是個地緣政治風險極高的國家,長期受到對岸文攻武嚇仍屹立不搖,目前達成以下偉業:

因此,儘管投資人一次買入台灣最卓越的 50 家公司(包含台積電),依然在地緣政治風險之下,難以起到分散風險的作用。

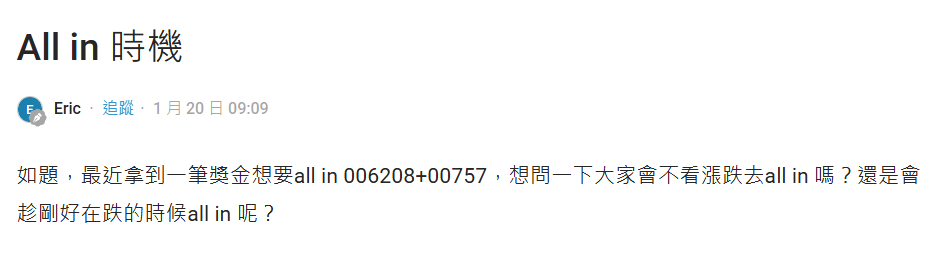

什麼第一性原理?什麼分散?All in 才是王道!

投資新手經常被高報酬的個案吸引,認為「分散」是平庸、緩慢的策略。

他們心中的聲音是:「別再跟我談什麼什麼『分散』、什麼『第一性原理』了,高報酬才是王道!All in 啦!」

也有許多小白被市場雜訊迷惑,分不清投資到底是「集中」好?還是「分散」好?更有人夢想一夕暴富,All in 炒股炒幣,錢不夠開槓桿再炒。

以下是市場中最常見,但致命的「集中投資」、「貸款 All in」迷思,以及我們如何用「第一性原理」的邏輯來破解迷思:

❌ 常見迷思一:買 0050 不如買台積電 (2330)

| 思考模式 | 一般思考 | 第一性原理思考 |

| 台積電 v.s. 0050 | ❌ 集中標的:「台積電佔 0050 權重最高,我直接買台積電就好,報酬率一定更高!」 | 🎯 分散標的: 分散的目標不是追求最大報酬,而是降低「台積電失敗」的風險。 |

| 風險與解方 | 賭注單一公司風險:投資人賭的是台積電的「超額報酬」會持續超越整個市場。一旦台積電因技術、地緣政治或管理風險出現重大危機,資產可能重挫 50% 以上。持有較多的標的,較不會因為「押錯單一標的」而輸掉整場遊戲。 | |

❌ 常見迷思二:科技股報酬遠比其他產業好(QQQ 大於 VOO)

| 思考模式 | 一般思考 | 第一性原理思考 |

| 科技股 v.s. 全產業 | ❌ 集中產業:「科技股(QQQ,追蹤那斯達克 100)長期報酬優於涵蓋所有產業的 VOO。」 | 🎯 分散產業:當市場從科技股輪動到能源、原物料或公用事業時,集中在 QQQ 的人將會停滯不前。 |

| 風險與解方 | 忽視「產業週期」與「高波動性」: 科技股在成長期報酬極高,但在衰退或升息期波動也最大、回檔最深。尤其科技產業領頭羊馬斯克表示「能源將是未來唯一貨幣」時,分散產業更顯得明智。 | |

❌ 迷思三:買台灣房地產,不買未來保證後悔

| 思考模式 | 一般思考 | 第一性原理思考 |

| 本土房地產 v.s. 全球金融資產 | ❌ 集中地區:「房子是抗通膨的最佳資產,應該 All in 台灣房地產。」 | 🎯 分散地區:不動產流動性極差,且承受了該區塊所有的天災、政治和人口結構風險,難以像全球金融資產一樣分散地區風險。 |

| 風險與解方 | 賭注單一地理區域:當你把大部分資產鎖定在單一國家的房地產時,就註定無法分散風險。以 403 花蓮地震為例,即便擁有高價房產,地震後的損失是難以估計的。此外,台灣的地震險不僅保額嚴重不足(僅 150 萬元上限),且據統計,真正能獲得理賠的 403 受災戶比例僅約 10%。聰明的資產配置,應該將房產的居住需求與增值需求分開看待,並用高流動性、全球分散的金融資產作為財富增長主力。 | |

高報酬伴隨高風險,這是市場定律。集中投資的誘惑,是用你無法承受的風險去交換一個無法保證會發生的高報酬。

至於買什麼標的才能安心賺錢?買多少比例?請見我過去的專訪:資產配置笑傲多空!ETF斜槓幣圈年賺8%-12%滾上億。

投資第一性原理 FAQ

Q1:分散會讓我錯過賺大錢的機會嗎?

該問的問題是:你什麼時候產生了「集中投資會賺大錢」的錯覺?

分散投資的初衷不是讓投資人「一夜暴富」,而是「不會一夜歸零」。當投資人買下整個市場時,確實會稀釋掉單一飆股(如輝達)帶來的超額報酬,問題是:你什麼時候看好輝達?在黃仁勳瀕臨破產的時候?還是 AI 大紅大紫的時候?

第一性原理的觀點: 投資的本質是管理風險。與其用 100% 的本金去賭 1% 的暴富機會,不如用 100% 的本金去確保 99% 的穩健獲利。分散能確保你持續穩定地享受市場的平均報酬,這是打敗 99% 主動選股者的穩健方式。

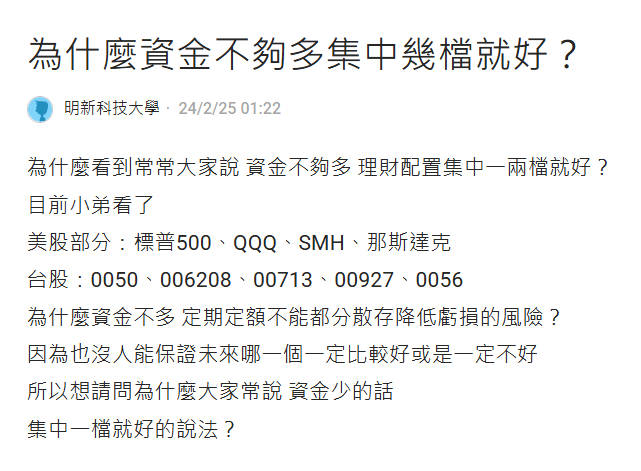

Q2:資金很少,可以做全球資產配置嗎?

絕對可以!資產配置不是有錢人的專利。

在過去,資產配置需要大筆資金購買多種基金。但現在:透過購買低成本的全球型 ETF(例如 VT、AOA),用幾千元就能透過單一標的,自動涵蓋數千家來自全球各地的企業和市場。

這就是將「分散」的效益發揮到極致的現代金融科技工具。比如我幫孩子使用的奈米投,就是國內很好的工具。

Q3:買 100 支不同的科技股,算是分散風險嗎?

不算,這是「假分散」,仍屬於高度集中。

雖然達到了「標的數量分散」(買了 100 支股票),但卻嚴重違反了「產業分散」的原則。

- 風險點: 所有標的都集中在單一科技產業的命運上。當全球科技業面臨景氣衰退、高利率或供應鏈衝擊時,這 100 支股票很可能「同跌同漲」,無法提供保護。

- 真正的分散: 需要搭配與科技業低相關的資產,才能真正達到風險對沖的效果。

總結:投資的第一性原理總結起來是什麼?

管好不確定性,擁抱人類進步。

第一性原理提醒我們,當你承認自己無法預測未來時,你只需要做三件事:

- 管好風險:透過極致的分散,消除掉所有非系統性風險。

- 擁抱進步:相信全球的經濟會持續進步(非單一國家)。當我們買入全球市場時,就是在買入這種長期進步的趨勢。

- 保持健康:分散投資可以得到穩健的複利,而活得健康與長久,才能讓複利產生威力。

更多關於李紹鋒的免費學習資源: