金管會近期揭牌「亞洲資產管理中心高雄專區」,正式啟動打造國際級金融樞紐的計畫。

此舉不僅象徵中華民國邁向資產管理強國,也展現政府在推動金融創新與跨境業務上的決心。

我是李紹鋒(Steve Li),你的資產配置教練,兆量富足教育協會的創辦人。

近年我觀察到,金管會在彭金隆主委帶領下,正積極推動台灣金融國際化的兩大引擎──區塊鏈應用(RWA 現實資產代幣化)與「亞洲資產管理中心」計畫。

本文將帶你解析亞洲資產管理中心的核心精神、對高資產族的機會,以及台灣金融邁向國際舞台的關鍵轉折。

🧩 什麼是「亞洲資產管理中心」?目標是什麼?

「亞洲資產管理中心」是金管會近年推動的重要金融政策,由彭主委親自主導,目標是在六年內讓台灣成為亞洲資產管理的核心重鎮。

這項計畫不只是金融政策的口號,而是一個具體、分階段執行的長期藍圖,強調「二年有感、四年有變、六年有成」的推進節奏。

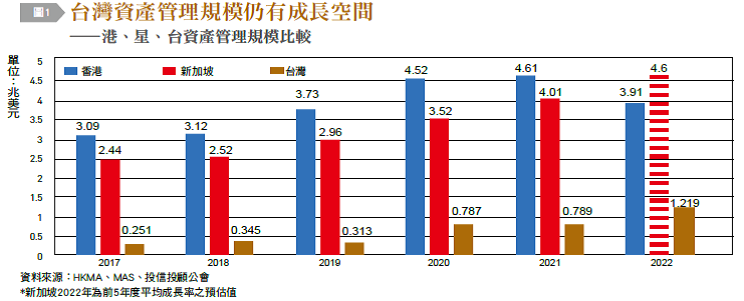

在「亞洲資產管理中心」的願景中,台灣不僅要成為區域資金的聚集地,更要建立能與香港、新加坡並列的國際資產管理生態系。

金管會透過鬆綁多項金融法規、引進國際人才、推動跨境業務與科技創新,讓金融業能以更靈活的模式服務高資產族與國際客戶。

同時,金管會也希望藉由資金流動與人才匯聚,帶動國內金融市場升級,提升台灣在亞洲金融鏈中的地位。

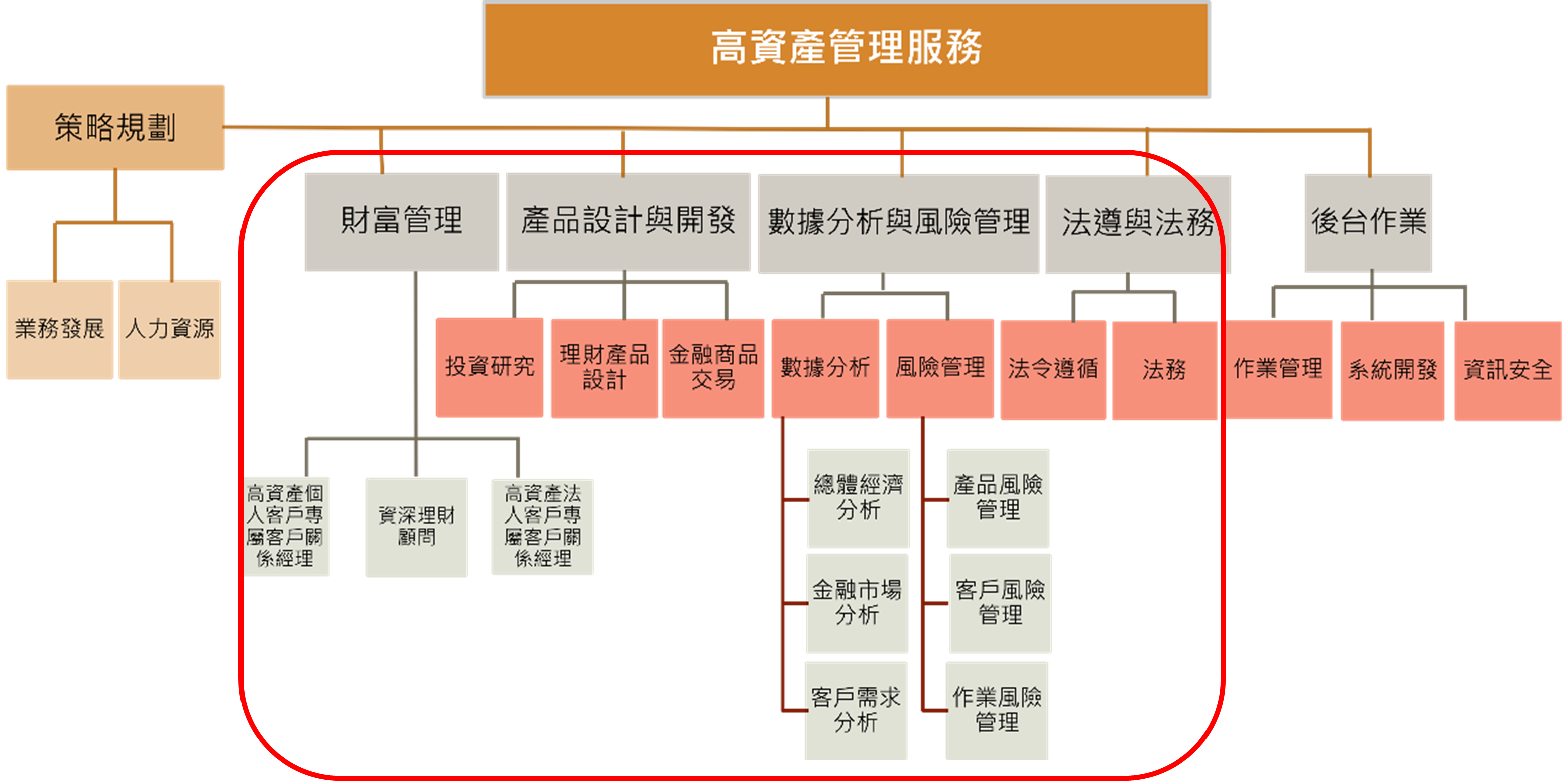

為了服務高資產客戶,「亞洲資產管理中心」也展開人才培育計畫,其培訓範圍如下圖:

換言之,「亞洲資產管理中心」不只是單一專案,而是台灣邁向金融國際化與資產管理專業化的關鍵起點。

它代表著政策的開放、制度的創新與產業的升級,為未來的跨境金融與資產配置奠定基礎。

為什麼要成立「亞洲資產管理中心」?

「亞洲資產管理中心」這項政策,源於台灣想在全球財富管理競賽中提升地位的願景與需求。其背景可從以下幾個面向理解。

政見與政策承諾

此計畫為賴清德總統在競選時的金融政策之一(鬆綁金融法令),屬於政府層面在金融國際化上的重點願景。

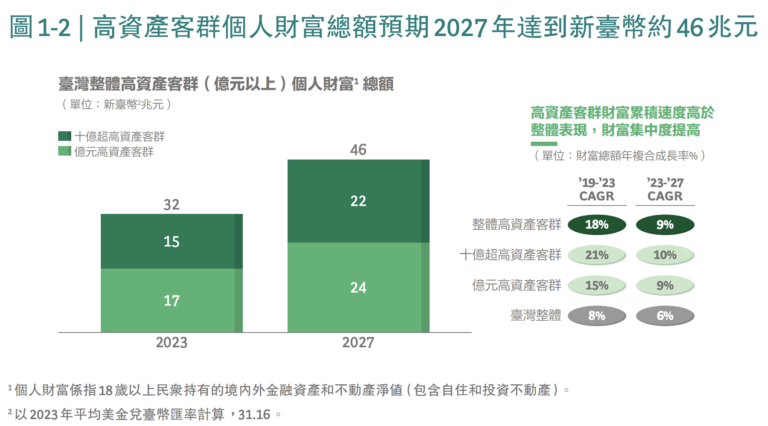

台灣財富累積速度快,高資產族群成長明顯

台灣近幾年,高資產客群的財富年複合成長率約為 9%,2019 ~ 2023 年甚至高達 18%。這樣的成長潛力顯示,若國內無法形成專業管理體系,很可能出現資金外流。

金融制度與國際中心競爭力不足

儘管台灣在財富與經濟基本面具備條件,但其金融法規以保守著稱,在資產管理規模、法規彈性、稅制與國際競爭力上,與香港、新加坡等成熟亞洲金融中心仍有差距。

因此中央希望透過制度創新(如金融鬆綁、設立專區、整合跨部門政策)來補足這些差距。

金融試點與經濟特區策略

為了檢驗制度可行性,中央與地方合作提供行政與租金誘因,將高雄資產管理專區被定位為首個示範區域,作為政策實驗場域,吸引國內外機構落地,打造境內外資產管理聚落。

🌏 金管會如何打造國際級金融平台?

為了推動「亞洲資產管理中心」計畫,金管會以跨境金融為主軸,從制度、平台與組織三個層面同步推進。以下整理主要策略。

| 推動方向 | 主要措施 | 目標與影響 |

| 1️⃣ 擴大跨境金融服務範圍 | 放寬銀行海外業務模式,允許更多元的跨境金融操作;鼓勵境內外分支機構合作,建立資金回流與引資管道。 | 加強「留財引資」,讓台商、外資與高資產族可在台灣進行全球資產配置。 |

| 2️⃣ 建立境外資產管理平臺(OAMU) | 整合 OBU(國際金融業務分行)、OSU(國際證券業務分公司)、OIU(國際保險業務分公司),形成統一管理與服務體系。 | 打造一站式境外資產管理平台,提升台灣作為區域金融中心的競爭力。 |

| 3️⃣ 建立三層級推動與顧問機制 | 設立三層架構:① 行政院層級協調會議② 政策執行小組③ 專責推動辦公室並由金融控股公司及四大會計師事務所組成顧問團隊。 | 確保政策連貫與落地執行,結合產官學界專業力量,推動金融國際化進程。 |

所謂 OBU、OSU、OIU 分別是指銀行、證券與保險業在台灣設立的境外專用業務單位,專門提供外國人或非居民的跨境金融服務。

- OBU(國際金融業務分行):銀行設立的境外業務單位,可為外國企業或非居民提供存款、放款、外匯等金融服務。

✅ 例:台灣銀行的 OBU 可協助外資企業以美元貸款購地建廠。 - OSU(國際證券業務分公司):券商設立的境外業務據點,可承作外國投資人的證券交易、資產管理與承銷服務。

✅ 例:元大證券的 OSU 可協助新加坡基金在台購買台積電股票。 - OIU(國際保險業務分公司):保險公司設立的境外業務部門,專為外國人或非居民提供壽險、年金與投資型保險商品。

✅ 例:國泰人壽的 OIU 可銷售美元計價保單給在台工作的外籍主管。

「亞洲資產管理中心」計畫整合以上三種金融服務。

⚖️ 亞洲資產管理中心的風控與發展:「三要一不」原則

在推動「亞洲資產管理中心」的同時,金管會也強調開放與風險控制必須並行,特別制定了「三要一不」原則,確保金融創新在穩健基礎上前進。

| 原則 | 說明 | 關鍵字 |

| 要核實客戶風險承擔能力 | 金融機構須完整評估投資人風險屬性與承受能力,確保產品與客戶匹配,降低潛在損失。 | 風險控管、金融監理 |

| 要落實內控與防洗錢(AML) | 加強內部稽核制度與交易監控機制,杜絕非法資金流入,符合國際洗錢防制(AML)標準。 | AML、金管會政策 |

| 要培育金融專業與國際人才 | 建立金融教育與人才培訓制度,吸引海外專業人士回流,共同打造國際級資產管理環境。 | 國際人才、金融專業 |

| 不做惡性競爭,維持市場秩序 | 禁止以補貼或不當競價吸引客戶,確保市場公平、健全發展。 | 金融市場秩序、金管會監理 |

金管會希望透過嚴謹的監理制度,在追求開放的同時維持金融穩定,以制度取代人治,打造值得國際信任的長期市場環境。

🚀 亞洲資產管理中心的未來展望

金管會現任主委似乎以「雙主軸政策」為核心,一方面推動區塊鏈應用與監理創新,另一方面全力打造「亞洲資產管理中心」,形成科技與金融並進的長期發展路線。這代表台灣的金融業不再只是「穩健經營」,而是積極邁向「開放創新」。

隨著政策推進,高雄專區有望成為全臺最具代表性的金融創新試點,不僅服務高資產族群與跨境企業,也可能開放更多境外保險、家族辦公室、數位資產管理等新型業務試辦。這將使南台灣從製造重鎮,逐步轉型為國際金融與資產管理中心。

金管會推動的「區塊鏈金融」政策,也將成為關鍵助力。透過鏈上身分驗證、智慧合約與監理科技(RegTech)應用,能讓跨境資金流動更透明、安全且高效率,為金融國際化奠定科技基礎。

整體而言,台灣正站在金融改革的十字路口。從區塊鏈到資產管理中心,高雄專區不只是地理上的試點,更可能是金融新時代的起點——代表著制度創新、科技應用與全球資金流的全面融合。

❓亞洲資產管理中心FAQ

Q1:什麼是「亞洲資產管理中心」?

「亞洲資產管理中心」是金管會推動的長期金融政策,目標在六年內讓臺灣成為亞洲資產管理重鎮,透過金融鬆綁、跨境業務開放與人才匯聚,強化我國金融業的國際競爭力。

Q2:高雄專區主要服務哪些族群?

高雄專區鎖定高資產族群與跨境企業,提供私人銀行、家族資產管理、境外投資與保險等一站式服務,是推動金融國際化的重要試點。

Q3:「境外資產管理平臺(OAMU)」是什麼?

OAMU 是整合 OBU(銀行)、OSU(證券)與 OIU(保險)三大境外業務的新架構,讓客戶能在同一平台上獲得跨境資產管理與金融服務,提高便利性與國際競爭力。

Q4:境外保險或家族辦公室業務會在專區合法化嗎?

目前尚屬「試辦規劃階段」,金管會已表示未來將評估開放境外保險與家族資產配置等創新業務,以吸引更多國際資金與高淨值客戶。

Q5:金管會如何確保開放與監理的平衡?

金管會以「三要一不」原則為核心——要審慎評估風險、要落實洗錢防制與內控、要培育專業人才、不做惡性競爭。目的是在追求開放的同時,維持金融穩定與市場秩序。

Q6:為什麼金管會同時推動區塊鏈與資產管理中心?

因為區塊鏈能強化金融透明度與效率,與資產管理國際化的方向高度契合。從監理科技(RegTech)到跨境支付與智慧合約,都是未來金融服務的重要基礎。

Q7:高雄為何被選為首個專區?

高雄擁有港都優勢、產業鏈完整、土地與人才成本相對低,且市府積極配合政策推動,成為最適合打造金融創新與國際資產管理樞紐的地點。

📘 結語:「亞洲資產管理中心」或將推動新時代

金管會彭主委上任後,積極推動金融科技與資產管理政策,不僅讓臺灣在國際舞台上展現企圖心,也為產業界帶來新的契機。

高雄專區的成立,象徵台灣金融國際化的起點;未來 OAMU 平臺、跨境業務與家族資產配置等創新試辦,將讓國內金融體系邁向更開放、更具競爭力的格局。

然而,開放並不代表放任。金管會強調的「三要一不」原則提醒我們——唯有在風控與誠信的基礎上,金融自由化才會持久穩健。

當監理、創新與科技能夠並行,再加上民主社會的優勢,台灣就有機會成為亞洲金融版圖中最具韌性的力量。

更多關於李紹鋒的免費學習資源: