AI 泡沫真的會發生嗎?

從網路泡沫時代的思科到今日的輝達與台積電,市場焦點再次集中於硬體製造,節節攀升的股價使許多人擔心 AI 產業將重演網路泡沫,在 eToro 也有許多跟單的歐洲投資人問我:「你什麼時候才要賣輝達?」

我是李紹鋒(Steve Li),你的資產配置教練,兆量富足教育協會的創辦人。

我的觀點是:

- 輝達的本益比並不算高,反而顯示 AI 產業尚處於合理發展階段,而非泡沫邊緣。

- AI 泡沫短期內不太可能發生。若把 AI 比喻成一場九局的棒球賽,現在才只是第一局上半。

- 但 AI 產業最終的獲利者,多半是掌握軟體與平台生態的公司──比如 Google 與微軟。

延伸閱讀:《AI 投資展望:從硬體到應用!投組戰略調整,看好 Google 成為應用生態新霸主》

AI泡沫是什麼?這說法從哪裡來的?

「AI 泡沫」這個詞最近常被提起,無數投資人對它津津樂道,亦是媒體業愛用的議題之一,但 AI 泡沫到底指的是什麼?

簡單來說,AI 泡沫指的是市場對人工智慧技術或相關公司過度樂觀、估值遠高於實際獲利的情況。

這種說法通常有三個可能來源:

1.歷史經驗:網路泡沫(2000年左右)

當時網路公司股價快速飆升,資金大量湧入尚未獲利的新創,最終泡沫破裂造成重創。投資人自然聯想,AI熱潮是否會重演同樣劇本。

2.股價漲太快

像輝達、台積電這類 AI 硬體股,在短期內股價連續上漲,有人擔心漲幅過快可能脫離基本面,形成泡沫疑慮。

3.造市商與市場氛圍

媒體、造市商與部分分析師可能為了吸引資金或話題,以看空 AI 前景的議題,讓投資者感覺市場過熱。

其實,「AI 泡沫」更多來自市場情緒或經驗法則,而非技術本身的問題。

理解 AI 泡沫的說法來源,有助於在投資或分析 AI 產業時保持清醒,抓住真正的長期機會。

AI泡沫若發生,誰最先受傷?

首先,我必須重申,我並不認為 AI 泡沫真的會發生。

如果將 AI 比作一場九局的棒球賽,現在才剛打到第一局,球賽才剛開始,市場仍在初期的布局階段,技術與應用正逐步成熟,因此 AI 大規模泡沫破裂的機率並不高。

然而,假設真的出現了 AI 泡沫,誰會最先受傷呢?

若AI泡沫化,最先倒楣的產業是……

當 AI 泡沫化,一般而言,最容易受到波及的,往往是「溢出型產業」——也就是那些被過度炒作、跟風或間接受惠於 AI 的產業,而非直接受益於 AI 技術的公司。

例如 AI 概念股、核能受惠股等,這類公司的股價往往因市場氛圍或產業需求被推高,一旦資金退潮,最容易出現修正。

- AI 概念股:指市場因 AI 熱潮而追捧、與 AI 技術間接相關的公司,股價往往被過度炒作,基本面未必支撐。

- 核能受惠股:指可能因 AI 供電需求被市場炒作的核能相關公司,收益與估值多半依賴市場預期,而非實際業務增長。

AI 泡沫時,相關硬體公司撐得住嗎?

接下來,網路泡沫的歷史經驗告訴我們,當 AI 泡沫發生後,比較容易受傷的可能是硬體端。

回顧網路泡沫時代,許多網路硬體公司在股價飆升後面臨嚴重調整。比如思科公司。

由於當時網路應用尚未普及,網路相關硬體設備卻嚴重「供過於求」,使得思科等硬體公司股價暴漲後迅速暴跌。

類比今天的 AI 硬體產業,如果市場信心大幅下滑,在溢出的 AI 概念股重挫後,作為核心的輝達、台積電股價同樣可能受到波及。

但如今情況已不同。輝達與台積電生產的 GPU 與晶片仍處於「供不應求」 的階段。

以中國製 AI 模型 DeepSeek 剛推出時為例,由於其輕量化特性,市場一度嚴重質疑輝達估值過高──認為世界不需要如此大量的 AI 算力。

然而,事實證明 GPU 的需求並未過剩,反而持續吃緊。與此同時,缺乏中立、客觀立場的 DeepSeek 使用率暴跌,其輕量、開源的特色反而加速 其他 AI 模型的成長。(延伸閱讀:安全爽用Deepseek的終極攻略)

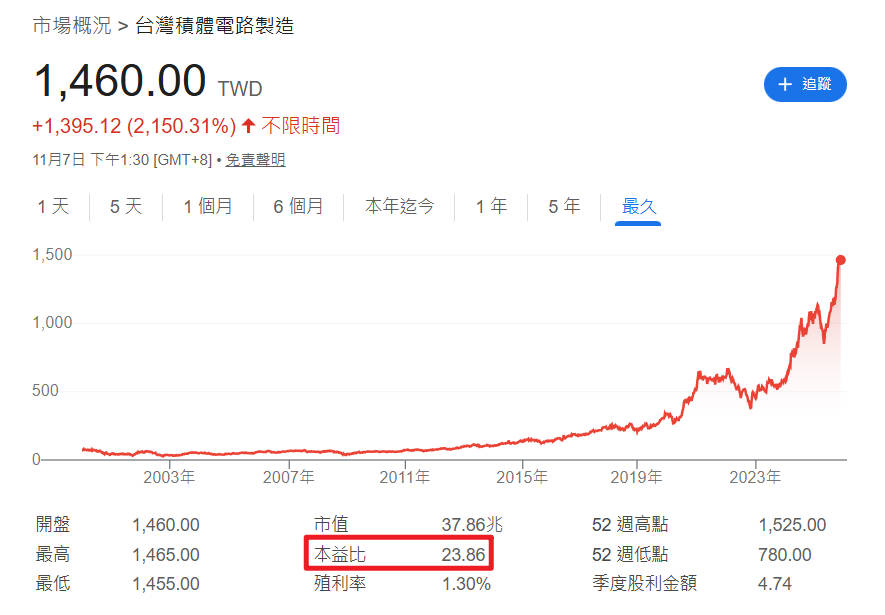

此外,從本益比角度來看,輝達與台積電並不算高:近期輝達本益比約 53,台積電約 23。

因此綜合來看,AI 泡沫化的機率並不高;即使 AI 泡沫真的出現,對這些硬體公司的衝擊,多半不會像網路泡沫時代那樣嚴重。

為了避免 AI 泡沫,我該怎麼做?

投資策略的核心在於關注實質價值與分散風險,而不是單純追逐熱潮。追逐熱潮,遲早會面臨熱潮破滅的可能。

如果還是擔心市場上關於 AI 泡沫的討論,以下兩種投資觀念值得投資人參考:

投資趨勢:關注AI軟體與生態圈的崛起

相較於硬體股,真正能在 AI 時代長期創造利潤的,往往是掌握平台、資料與應用生態的軟體公司,如 Google(Gemini) 和 微軟(OpenAI 的大股東)。

尤其 Google 的資料庫相當龐大,有助於訓練 AI 模型的精準度,減少「幻覺現象」。比如近期 Google 搜尋欄多出了「AI 模式」的選項,顯示 Google 認為他們的 AI 已可落實於應用面,逐步取代傳統的搜尋引擎。

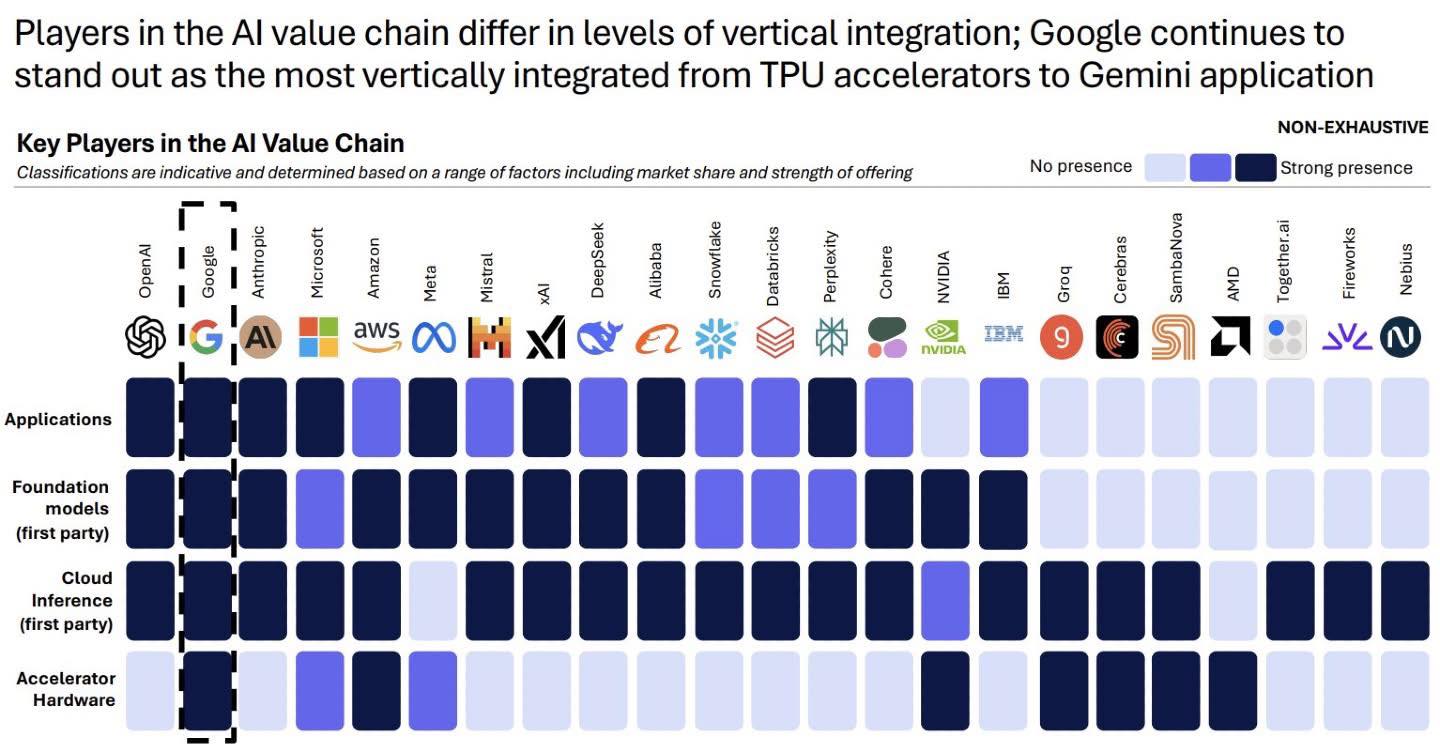

同時,這張圖表清晰地展示了 Google 在 AI 價值鏈中獨一無二的垂直整合能力。

在眾多參與者中,Google 是目前唯一在四大關鍵領域皆佔據「強大優勢」(Strong Presence)的企業:

- AI 應用(Applications): Google 擁有廣泛且成熟的 AI 實際應用場景,能夠直接將 AI 能力轉化為用戶價值。

- 基礎模型(Foundation Models – First Party): Google 自行研發並擁有各種尖端 AI 模型,例如 Gemini 系列。這不僅是技術實力的展現,更重要的是能從廣大的應用場域中,不斷獲取珍貴的第一手數據進行模型迭代優化。

- 雲端推論能力(Cloud Inference – First Party): 提供高效能、可擴展的雲端運算基礎設施,支持 AI 模型部署和大規模推論(inference)運行。值得注意的是,如 Meta 等其他巨頭在這一關鍵的自有雲端推算能力上存在明顯的缺口。

- 加速器硬體(Accelerator Hardware): Google 具備從底層設計與製造 AI 專用硬體的能力,例如自行研發的 TPU(張量處理單元)。這類硬體是 AI 運算的基石,常見類型包括 NVIDIA 的 GPU、AMD 的 GPU/AI 加速器、TPU 等。

此外,Google 與微軟各自有不同的規模優勢,這在投資領域被稱為「護城河優勢」。投資這類企業,不僅能參與 AI 成長,也降低因短期炒作而受傷的風險。

投資大原則:妥善資產配置,分散產業風險

過度集中個別股票或產業容易受到市場變化影響,建議使用 指數型 ETF ,保持合理配置。

透過分散投資,即便部分標的因產業泡沫而受挫,也能維持整體資產穩健成長。

推薦標的與配置比例請看:《資產配置笑傲多空!ETF斜槓幣圈年賺8%-12%滾上億》

AI泡沫 FAQ

Q1:什麼是 AI泡沫?

AI 泡沫指的是市場對人工智慧技術或相關公司過度樂觀,股價遠高於實際獲利的現象。

Q2:AI泡沫真的會發生嗎?

短期內發生的機率不高,因為 AI 技術應用仍在早期發展階段(就像棒球比賽的第一局上半),真實存在軟體需求。

且 AI 相關硬體供不應求,不同於網路泡沫時硬體供過於求的情況。

Q3:AI泡沫和網路泡沫有什麼不同?

網路泡沫主要集中在尚未獲利的新創公司,當時網路技術應用有限,但硬體端生產供過於求,再加上熱錢湧入。

而 AI 硬體仍供不應求,且軟體應用面正逐漸普及,因此泡沫風險相對低。

Q4:若 AI 真的泡沫化,會影響哪些股票?

最先受傷的通常是溢出型的產業,如 AI 概念股或與間接受惠 AI 於的產業股,如核能。

其次可能是硬體端,如輝達或台積電,因股價容易受市場情緒影響。

Q5:怎麼避免被 AI泡沫傷到?

投資策略應聚焦長期價值與資產配置:

- 關注軟體端與平台生態,如 Google、微軟。

- 使用指數型 ETF 或多元配置分散風險,避免單一概念股過度集中。

總結:AI 泡沫機率低,資產配置更重要

雖然市場時常討論 AI泡沫,實際上大規模泡沫破裂的可能性不高。

硬體股如輝達、台積電雖然受關注,但本益比並不高,且真正的長期獲利者,仍是掌握軟體平台與生態的公司,如 Google 和 微軟。

對投資者而言,重點在於關注軟體生態、分散資產配置,避免重押單一產業,才能安全輕鬆的參與 AI 的成長。

更多關於李紹鋒的免費學習資源: